Процентные ставки, представляют собой указанные в процентном содержании суммы к кредитам, которые оплачивают получатели кредитных средств за их использование в определенном временном периоде (квартал, месяц, год и т.д.). Если рассматривать процентные ставки с позиции денег, то их стоимость является средствами сбережения.

ВЫБИРАЙТЕ ЛУЧШИХ! ЭТИХ БРОКЕРОВ МЫ ПРОТЕСТИРОВАЛИ ДЛЯ ВАС

Процентные ставки — что это такое и как они работают?

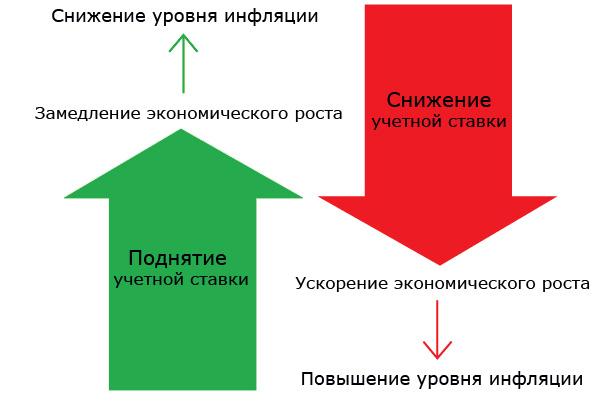

Процентные ставки, являются ставками Центробанков по проведенным операциям с иными кредитными учреждениями. Благодаря своим учетным ставкам Центробанки способны оказывать влияние на ставки процентов, которые устанавливают в коммерческих банках, на курс национальных валют, а также на государственный уровень инфляции.

Если процентные ставки уменьшаются, то деловая активность, а также уровень инфляции повышаются. И, наоборот, во время повышения процентных ставок, деловая активность снижается, что приводит к снижению уровня инфляции и повышению курса национальной валюты.Процентная политика, является пожалуй одним из самых важных и одновременно достаточно сложных регулировочных инструментов деятельности банковской системы. Основные принципы для построения шкалы таких ставок исходят из того, каким спросом/предложением пользуются кредитные ресурсы, какова величина депозитов, сроки хранения, темпы инфляции и т.п.

Какую же структуру имеют процентные ставки в общем понимании?

Процентными ставками является та часть прибыли, которую выплачивают кредиторам заемщики за взятые в ссуду (иначе заем) денежные средства, определяемый как некая «иррациональная форма цен» заемных средств (ссудный капитал). Ссудные средства в свою очередь, это совокупностью денежных капиталов, которые предоставляются на условиях возвратности во временное пользование за определенный размер оплаты, выраженный в процентах. Формой движения ссудных капиталов является кредит.Различают такое понятие, как источники процентных ставок, в роли которых выступает прибавочная стоимость, образовываемая во время процесса производительного применения ссудных средств.

Разделение прибыли, которая получается во время использования кредитов, на проценты, присваиваемые уже ссудными средствами, и собственно сама прибыль, представляют собой предпринимательский доход, поступающий заемщикам и возникающий под влиянием спроса/предложения на рынке ссудных средств.

Процентные ставки, определяются соответственно конкретным условиям использования кредитных средств и являются объектом кредитного и денежного регулирования со стороны Центробанков.

Сразу отметим, что величина таких ставок может способствовать или ОТТОКУ денежного капитала с внутренних государственных рынков денежных средств или, наоборот, ПРИТОКУ. По этой причине, на таких рынках мобильность денежных средств очень высокая, а их непосредственное движение между различными государственными рынками денежных капиталов отображают в процентных ставках.

Так техническим средством, помогающим выровнять разные национальные процентные ставки, является процентный арбитраж. Но отметим, что в 2015 году на перемещение денежного капитала оказывает влияние не столько данное техническое средство, сколько колебание (скачки) валютного курса. Теперь давайте рассмотрим основные виды процентных ставок.

Процентные ставки по кредитам. Что важно знать?

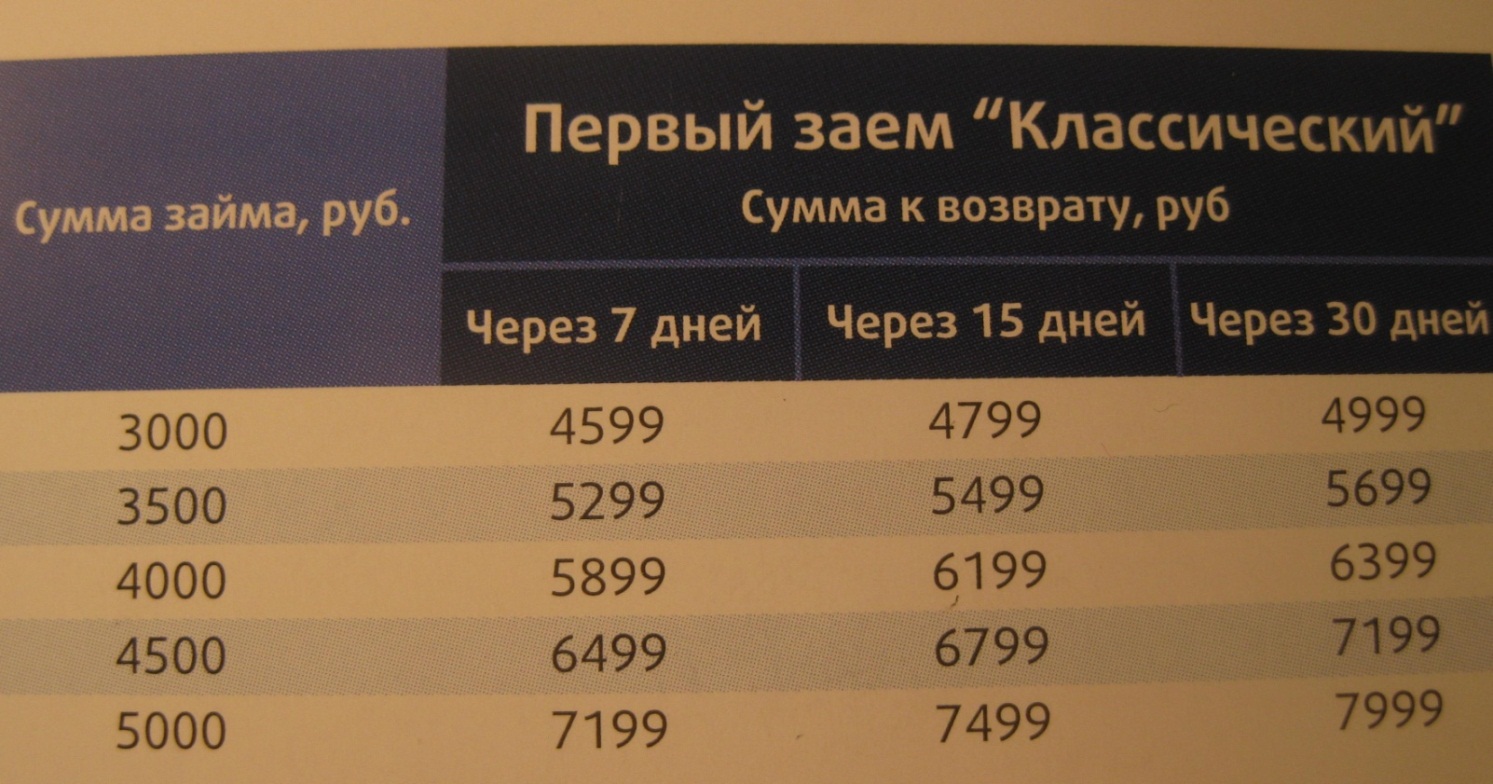

Процентными ставками по кредитам является оплата взятого в банках кредита. Другими словами, это плата Вашему кредитному учреждению за пользование во время определенного времени его средствами, т.е. кредитными ресурсами. В итоге, процентные ставки по кредитам, здесь являются ценой кредита (ценой заемных денег), т.е. суммой средств, которую заемщики обязуются выплачивать кредиторам за пользование их капиталом для своих нужд.

Норма процента, процентные деньги, ставка процента, процентная ставка, процент годовых, годовые, все эти понятия по сути являются тем же явлением – показателем кредитной цены, которая отражает соотношение «сумма процентов/сумма кредита», т.е. процент по кредитам. Этот процент в свою очередь является размером дохода от предоставления средств в кредит.

Все эти понятия, тесно связаны с периодами начисления %-ов по кредиту, являющимися промежутком времени, на протяжении которого происходит начисление % за пользование кредитными средствами. Как правило, это период с момента выдачи кредитных средств до полного его погашения.

Размер процентных ставок зависят от видов кредитов, их суммы, целевого назначения, срока пользования, достаточности обеспечения выполняемости обязательств по Договорам кредитования и ликвидности, репутации заемщиков и их кредитной истории, учетных ставок Национальных банков, уровня инфляции и др. факторов.

- простые,

- сложные (плавающие),

- краткосрочные

- и долгосрочные.

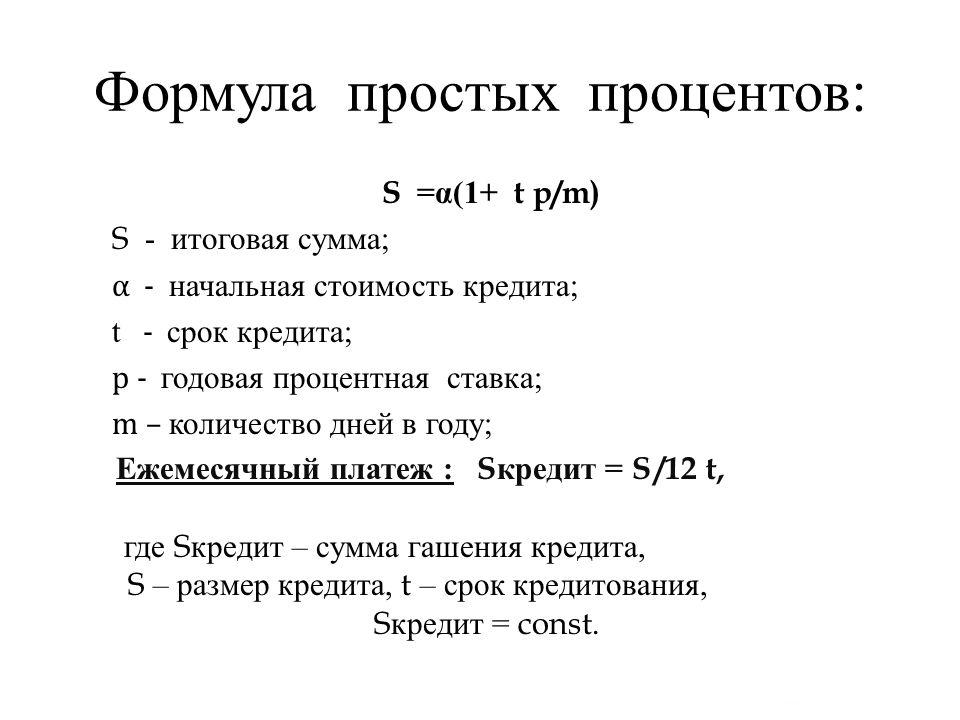

Рассмотрим подробнее. Простые процентные ставки по кредитам имеют четко фиксированную величину, оговариваемую в договоре, к примеру, в 2015 году размер таких ставок варьируется в пределах от 10,5% до 14,5% годовых.

Если кредитование проводится в момент, когда наблюдается интенсивная инфляция, в банках используют плавающую или сложную процентную ставку. При выдаче кредитных средств по сложным процентным ставкам, в договорах кредитования будет зафиксирован базовый (начальный) процент ставки и будет оговорен размер надбавок к нему в зависимости от учетной ставки Нацбанка, уровня инфляции и т.п.

Если кредитование проводится в момент, когда наблюдается интенсивная инфляция, в банках используют плавающую или сложную процентную ставку. При выдаче кредитных средств по сложным процентным ставкам, в договорах кредитования будет зафиксирован базовый (начальный) процент ставки и будет оговорен размер надбавок к нему в зависимости от учетной ставки Нацбанка, уровня инфляции и т.п.

К примеру, начальная процентная ставка в договоре составляет 11% и +2,5%, если инфляционный уровень составит 13% либо +5,5%, если инфляция составит 17% в год.

САМЫЕ ПРОЗРАЧНЫЕ БРОКЕРЫ ОПЦИОНОВ

Основан в 2016. Можно без верификации! обзор | отзывы | ТРЕЙДИНГ С 10 USD

Основан в 2016. Можно без верификации! обзор | отзывы | ТРЕЙДИНГ С 10 USD

Основан в 2012. Депозит с 300 рублей. обзор | отзывы | БОНУС 100% НА СЧЕТ

Основан в 2012. Депозит с 300 рублей. обзор | отзывы | БОНУС 100% НА СЧЕТ

ФОРЕКС БРОКЕРЫ - ЛИДЕРЫ РЕЙТИНГОВ

Какие виды банковских ставок бывают?

Процентные ставки по кредитам в банках могут быть указаны в виде годовых %-ов, месячных либо ежедневных. Как правило, процентные ставки указываются в годовых процентах. В случаях указания данной величины за месяц либо за декаду, либо за день, означает, что кредиторы скрывают реальные % — ты годовых по кредитам, преследуя различные цели. Возможно это делается в целях рекламы, для того чтобы можно было лучше объяснить клиенту суть своей кредитной программы и т.п.

Заемщики вносят проценты по кредиту вместе с определенной частью (согласно графику платежей, определенного договором кредитования) основных долгов. При этом кредитные проценты являются частью полного размера кредита.

Кроме всего прочего процентные ставки по кредитам косвенно зависят и от сроков самого кредитования. Так, к примеру, краткосрочные кредиты, в отличие от долгосрочных, как правило, выдаются в банках под более высокий размер процентов. Чем же объясняется такая «нестыковка» процентного уровня? Все просто – стремление кредиторов получать максимальные прибыли при минимальном риске и минимальных затратах.

О процентных ставках по вкладам

Для начала рассмотрим основные понятия. Что же такое банковские вклады?

Банковские депозиты или вклады представляют собой определенный размер денежных средств, который передается в пользование кредитному учреждению с целью получения прибыли в виде процентных ставок, образующихся в процессе финансовых операций с данными средствами.

Процентные ставки по вкладам, являются ставками определяющими вознаграждение, получаемое клиентами, размещающими свои средства в банках. Как правило, под процентными ставками подразумеваются годовые процентные ставки, поэтому, если сроки вклада отличаются от года, то для вычисления реального дохода следует привести данную ставку к реальным срокам вклада.

Проценты на суммы банковских депозитов, начисляются не с того дня когда была внесены данные суммы на счет в банке, а со следующего за ним и до дня, который прописан в договоре, либо до дня когда вкладчик не закроет счет. Вкладчики, как правило, имеют возможность распоряжаться процентами, начисленными на их вклады, т.е. или изымать в определенный временной период, который оговорен в договоре, или присоединять их к сумме своего вклада – капитализировать проценты, увеличивая тем самым размер вклада, на который они начисляются.

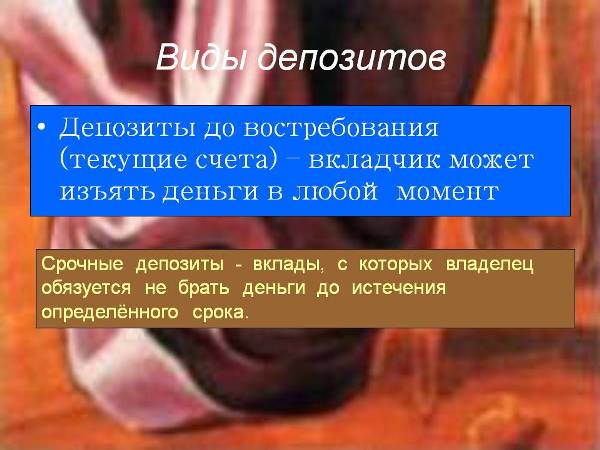

Основные виды вкладов, которыми пользуются клиенты банков в 2018 году, это:

- срочные вклады

- и вклады до востребования.

Срочными вкладами являются депозиты под проценты, которые вкладчики вносят на некие сроки и изымают по истечении обусловленного договором срока в полном объеме.

Такой вид депозита менее ликвиден, в сравнении с сберегательными вкладами до востребования, но обладает завышенными процентными ставками и может принести больше дохода.

Вкладами до востребования называются депозиты без указания конкретных сроков хранения и возвращаются банками по первым требованиям вкладчиков.

Как правило, процентные ставки таких депозитов ниже, чем при срочных вкладах. Отметим, что депозитами до востребования, к примеру, по соглашению с банками или же согласно законодательства некоторых государств, могут являться средства, имеющие в банках чековый счет. В 2018 году по данным статистики, банковские депозиты, это одна из наименее рискованных и наименее выгодных форм вложения капитала приносящих минимальные доходы.

Необходимо обратить Ваше внимание и на то, что при чрезмерно высоких процентных ставках на депозиты, некоторые банковские учреждения пытаются скрыть свои проблемы.

Другими словами они пытаются привлечь средства по высоким ставкам с целью срочного закрытия «бреши» в своем балансе. Если Вам банк предлагает открыть депозит, где процентные ставки превышают в несколько раз среднерыночную величину, то хорошенько подумайте, а следует ли ему доверять свои сбережения?

Как влияют процентные ставки на рынок Форекс?

Как говорилось выше, повышение кредитных ставок приводит к притоку иностранных инвесторов, вызывая тем самым рост курса национальной денежной единицы и ее подорожанию. Снижение же учетных ставок дает возможность сделать кредиты, измеряемые национальной валютой более дешевыми, но при этом растет уровень инфляции и увеличивается масса денежных обращаемых средств. По этой причине понижение учетной ставки способно привести к тому, что курс национальной валюты начнет падать.

Если за снижением учетных ставок происходит и некоторое падение курса национальной денежной единицы, то, скорее всего, в самом ближайшем будущем необходимо ожидать ее долгосрочный рост, а это в обязательном порядке необходимо учитывать тем трейдерам, которые открывают на Форекс долгосрочные сделки.

Кроме этого, процентные ставки влияют на тех, чей трейдинг не ограничен только торговлей внутри дня. Данный момент обусловлен применением кредитного плеча, предоставляемого брокерами.

Другими словами, кредитное плечо является тем же самым кредитом с минимальным сроком использования равным суткам. Например, Вы открываете ордер по паре EUR/USD в размере одного лота. Получается, что у Вас в наличии есть EUR, а для осуществления покупки Вы занимаете USD.

Если, например, по EUR учетная ставка будет составлять 1%, а по американской валюте 2,5%, то свои Евро вы разместите под 1% годовых, а доллары, соответственно под 2,5%. За перенос позиции в окончательном итоге, комиссия составит 1,5% годовых или в пересчете на дни – 0,0041% за сутки.

Процентные ставки и влияние инфляции на них

ТОП 3 стратегии инвестирования в акции российского рынка для начинающих

ТОП 3 стратегии инвестирования в акции российского рынка для начинающих Какие брокеры разрешают шортить (дают доступ) на американские акции?

Какие брокеры разрешают шортить (дают доступ) на американские акции? Какой банк-брокер выбрать для инвестиций в акции начинающему?

Какой банк-брокер выбрать для инвестиций в акции начинающему? Инвестиции в ПАММ счета Альпари. Рейтинг счетов и отзывы реальных трейдеров и инвесторов о них

Инвестиции в ПАММ счета Альпари. Рейтинг счетов и отзывы реальных трейдеров и инвесторов о них Регулятор CySEC — стоит ли доверять данной организации, и возвращают ли они деньги трейдерам?

Регулятор CySEC — стоит ли доверять данной организации, и возвращают ли они деньги трейдерам? Как зарабатывать, торгуя на ПАММ — счетах и сколько прибыли можно получить?

Как зарабатывать, торгуя на ПАММ — счетах и сколько прибыли можно получить?