Стратегии с использованием дивергенции на Форекс, являются сравнением ценовых показателей с индикаторами технического анализа. Также, это может быть сравнение различных графических символов либо нахождением разницы между определенными символами.

Сегодня мы рассмотрим лучшие торговые стратегии с использованием дивергенции для работы на Форекс, а также для бинарных опционов.

Понятия дивергенции и ее использование в стратегиях Форекс

Перед тем, как рассматривать лучшие торговые стратегии с использованием дивергенции, давайте вспомним, что собственно представляет собой непосредственно дивергенция.

Итак, дивергенция это по сути ранний признак того, как будет вести себя Форекс в самое ближайшее будущее.

Как правило, в разворотные моменты, рынок достигает пика (вверху или внизу) и дивергенция указывает, что он уже не так силен, чтобы продолжать движение по тому же направлению.

В различных словарях, можно встретить разную интерпретацию термина «дивергенция»:

- расхождение,

- разногласие,

- изменение направления,

- отклонение и тому подобное.

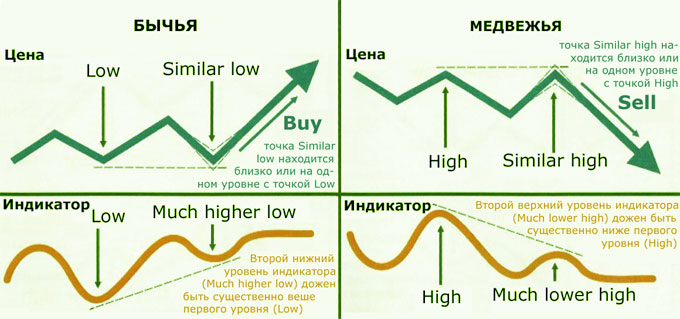

При проведении же технического анализа, дивергенция проявляется, как говорилось выше, в расхождении на графике направления ценового движения с направлением движения определенных индикаторов.

ВЫБИРАЙТЕ ЛУЧШИХ! ЭТИХ БРОКЕРОВ МЫ ПРОТЕСТИРОВАЛИ ДЛЯ ВАС

Проявленной, дивергенция считается тогда, когда цена на графике достигает своего наибольшего максимума, а индикатор при этом формирует этот максимум на более низкой отметке. Такая картина является свидетельством ослабевания рынка и говорит о существовании большой вероятности его разворота в самое ближайшее время либо ценовой коррекции.

Касательно видов дивергенции, то их существует большое количество, и рассматривать их все смысла не имеет. Перечислим только основные виды, это обычная или классическая дивергенция, скрытая и расширенная. Классическая дивергенция из всех перечисленных наиболее распространенная и может наблюдаться в момент разворота рыночной тенденции.

О скрытой дивергенции могут рассказать лишь 25% трейдеров, которые в своих стратегиях используют стандартную дивергенцию. Как правило, скрытая дивергенция, будет признаком того, что тенденция будет продолжена. Расширенный вид дивергенции, это также признак трендового продолжения, но об этом виде знает очень мало участников рынка, хотя во время торговли она является одним из мощнейших сигналов, который нужно использовать.

Стратегии с использованием дивергенции по индикаторам MACD и RSI

Рассматривая лучшие торговые стратегии с использованием дивергенции, хотим обратить Ваше внимание на очень простую, но при этом достаточно эффективную систему с применением индикаторов MACD и RSI. Данная стратегия Форекс может одинаково успешно применяться и начинающими и уже опытными участниками рынка.

Рассматриваемая стратегия предусматривает торговлю любыми валютными парами, имеющими прямые котировки (вида: EUR/USD, USD/JPY, GBP/USD и тому подобные).

Состояние дивергенции мы будем определять индикаторами MACD и RSI со следующими параметрами:

- MACD (5, 34, 5) либо (12, 26, 9);

- RSI (период усреднения 5, период индикатора 14);

- таймфрейм на графике – 1 час.

Сразу отметим, что данные параметры были получены при проведении реальных торгов и считаются наиболее эффективными, но при желании можно их изменить, подобрав экспериментальным путем.

САМЫЕ ПРОЗРАЧНЫЕ БРОКЕРЫ ОПЦИОНОВ

Основан в 2016. Можно без верификации! обзор | отзывы | ТРЕЙДИНГ С 10 USD

Основан в 2016. Можно без верификации! обзор | отзывы | ТРЕЙДИНГ С 10 USD

Основан в 2012. Депозит с 300 рублей. обзор | отзывы | БОНУС 100% НА СЧЕТ

Основан в 2012. Депозит с 300 рублей. обзор | отзывы | БОНУС 100% НА СЧЕТ

ФОРЕКС БРОКЕРЫ - ЛИДЕРЫ РЕЙТИНГОВ

Итак, как же происходит торговля по этой стратегии с использованием дивергенции?

Естественно, дожидаемся, пока на нашем графике сформируется дивергенция, и мы определяем уровни, на которых будем устанавливать стоп ордера. Здесь может быть два варианта.

Первый – когда формирование дивергенции происходит во время пробоя уровня сопротивления.

В таком случае StopLoss ориентировочно устанавливаем на 20-30 пунктов дальше уровня тени предыдущей свечи (зависит от волатильности текущего актива). TakeProfit устанавливаем на отметке, где началась непосредственно дивергенция (для цены, это практически гарантированная цель).

Во втором случае, как и в первом – ждем формирования дивергенции, стоп приказ также выставляем на 20-30 пунктов дальше уровня тени предыдущей свечки, вот целью для TakeProfit будет середина канала торговли. В том случае, когда цена не отбилась от середины канала, ставим дополнительную (вторую) цель на противоположной стенке торгового канала.

В позицию (продажа/покупка) входим только после того, как сформируется подтверждающая свеча.

Стратегии с использованием дивергенции, по индикатору MACD

Лучшие торговые стратегии с использованием дивергенции, как Вы уже догадались, берут в основу показания индикатора MACD. Если быть точнее, то такие Форекс стратегии используют расхождение между ценовой линией на графике и линией индикатора MACD.

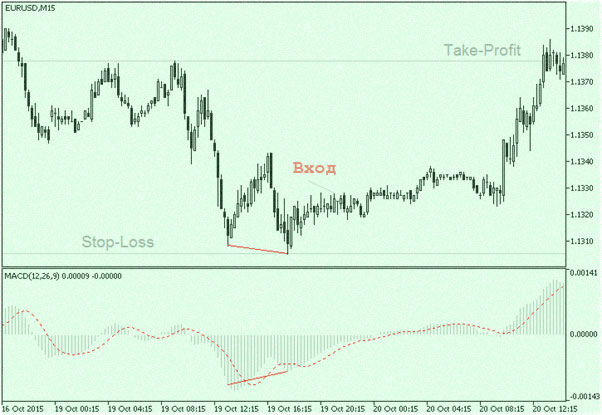

Итак, для применения данной стратегии с использованием дивергенции подойдет любой тайм фрейм и любая валютная пара. На график необходимо добавить MACD с периодом быстрой ЕМА 12, с периодом медленной ЕМА 26 и MACD SMA с периодом 9.

Вход в длинную позицию осуществляем, когда цена имеет медвежью тенденцию, а MACD – бычью. Короткая позиция, обязательно открывается при противоположных показателях – цена двигается по бычьему тренду, а MACD показывает медвежью тенденцию.

StopLoss для длинных позиций, выставляем на ближний уровень поддержки, а для короткой позиции, на ближний уровень сопротивления. TakeProfit в длинных позициях выставляется на последующий уровень сопротивления, а вот для коротких – соответственно на последующий уровень поддержки.

Как Вы видите на графике выше – ценовая линия опускается по медвежьему тренду, а наш MACD, наоборот – растет по бычьему направлению. Точка входа отмечена на том уровне, на котором уже видно, что нисходящая тенденция заканчивается. StopLoss мы установили на уровне поддержки, а TakeProfit на уровне сопротивления, который сформировался на коротких откатах медвежьего тренда.

Стратегии с использованием дивергенции для бинарных опционов

Стратегии с использованием дивергенции, применяются не только на рынке Форекс, они также замечательно подходят и для бинарных опционов. Рассмотрим одну из таких стратегий с использованием осциллятора Stochastic. Данная стратегия работает на временном интервале Н4, который является оптимальным для формирования достоверных сигналов возникновения дивергенции.

Итак, устанавливаем на ценовой график осциллятор с параметрами 3, 5 и 9 и ждем сигнала дивергенции. Дивергенция в данном случае будет являться действующей лишь после того, как появится закрытая свеча. Далее приобретаете опцион на повышение, ну или на понижение в зависимости от направления, которое указала на графике линия разворота Stochastic, сформированная дивергенцией.

Время экспирации по данной стратегии с использованием дивергенции для бинарных опционов на тайм фрейме Н4 составляет от 12-16 часов.

Сразу отметим, что применять эту стратегию для опционов, имеет смысл лишь при ярко выраженном тренде, то есть лучше использовать активы, ценовые графики которых имеют четкое трендовое направление. Связано это с тем, что во время бокового рыночного движения дивергенция возникает намного чаще, нежели во время тренда, но сигналы ее в основном ложные либо движение цены после этого силы практически не имеют.

Стратегия на дивергенции с установкой ордеров

Стратегии Форекс бесплатно: ТОП-5 лучших на Аналитическом портале NPBFX

Стратегии Форекс бесплатно: ТОП-5 лучших на Аналитическом портале NPBFX Индикатор горизонтальных объемов: определяем поддержку и сопротивление за 2 минуты

Индикатор горизонтальных объемов: определяем поддержку и сопротивление за 2 минуты Подборка индикаторов без перерисовки и запаздывания: проверили на МТ4 NPBFX

Подборка индикаторов без перерисовки и запаздывания: проверили на МТ4 NPBFX Смена тренда: как определить по индикатору на МТ4?

Смена тренда: как определить по индикатору на МТ4? Трендовый советник Форекс: как правильно использовать на MT4?

Трендовый советник Форекс: как правильно использовать на MT4? Торговля на Форекс без индикаторов — нашли альтернативу, которую вы захотите повторить

Торговля на Форекс без индикаторов — нашли альтернативу, которую вы захотите повторить