Маржинальный счет, что это такое? Таким вопросом часто задаются начинающие трейдеры. Маржинальный счет, представляет собой депозит компании либо физического лица в брокерской компании, предоставляющей услуги на международной бирже Форекс, фондовых рынках и т.п., который служит залоговым обеспечением при ведении маржинальной торговли.

Также встречаются другие названия маржинального счета – депо, депозит, кредитное плечо, или если хотите — кредитный рычаг.

Маржинальный счет в маржинальной торговле – для чего он нужен и в чем его особенность?

Как Вы уже поняли, маржинальный счет необходим для того, чтобы вести маржинальную торговлю. Сразу возникает следующий вопрос – что такое маржинальная торговля или как еще выражаются: — Margin trading?

По сути, маржинальная торговля, является проведением торговых спекулятивных операций товарами либо деньгами (валютой), которые торговцам предоставляются в кредит под определенный залог, который называется маржей (оговоренная сумма).

От обычного кредита маржа отличается тем, что сумма денег (стоимость товара), получаемая торговцем, как правило, превышает в несколько раз непосредственно размер самого залога. К примеру, брокеры обычно за предоставление возможности заключать контракты на продажу либо покупку, скажем 100 тыс. EUR за USD, не потребуют от трейдеров залога более 2 тыс. долларов США. Такая возможность позволяет торговцам увеличивать операционные объемы при том же размере капитала.

ВЫБИРАЙТЕ ЛУЧШИХ! ЭТИХ БРОКЕРОВ МЫ ПРОТЕСТИРОВАЛИ ДЛЯ ВАС

Помимо этого при ведении маржинальной торговли, как правило, разрешается реализовывать взятые в кредит средства (товары) с предлагаемым последующим приобретением аналогичных этому товаров и возвращением кредита в товарном же виде. Такого рода операции, называются обычно короткими позициями, либо продажами без покрытия (ничем непокрытые продажи).

На бирже Форекс, валюта не приобретается для собственных целей. Прибыль трейдеры получают только за счет спекулятивных действий, т.е. зарабатывают на изменении курса валют. По этой причине они и прибегают к использованию кредитного плеча. Что же такое подразумевается под кредитным плечом в трейдинге?

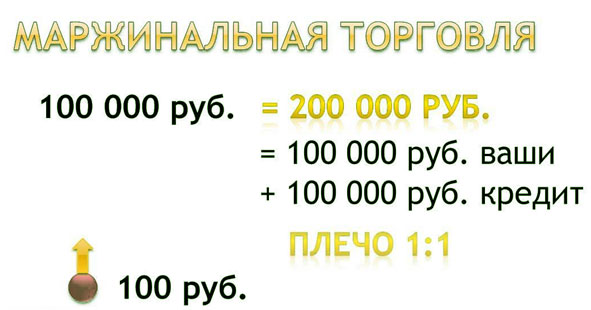

Кредитным плечом, (Leverage) является соотношение между маржей и получаемым под нее трейдерами заемным капиталом. Здесь вместо размера маржи учитывается размер рычага (плеча), который имеет вид коэффициента, показывающего отношение размера залога к сумме предоставляемых кредитных средств.

Для примера: маржинальные требования соответствующие 20%, это будет плечо 1:5, а если эти же требования составляют 1%, то кредитное плечо будет 1:1оо. В таких случаях трейдеры для торговли получают в 5 и соответственно в 100 раз более средств, нежели размер их залоговых депозитов.

В целом, маржинальная торговля позволяет участникам рынка торговать валютами без реального их обмена между собой. На рынке Форекс большая часть торговых операций проводится при условии полного взаимозачета (неттинга), а также без привлечения активов. Другими словами, трейдеры покупают валюту, но в свое распоряжение данный актив не получают (наличная или безналичная форма). Но при этом получают торговую разницу, образующуюся от курсового изменения той либо иной валюты.

Для торговли на Forex, трейдеры заключают договор с дилерами, которые будут обеспечивать выполнение их сделок. После этого необходимо на счетах этих дилеров разместить депозит, соответствующий размеру торгового капитала. Как раз он и будет являться маржей или залогом, подкрепляющим Ваши будущие кредиты. Теперь любые сделки трейдера будут без каких-либо промедлений и дополнительных условий прокредитованы дилером.

САМЫЕ ПРОЗРАЧНЫЕ БРОКЕРЫ ОПЦИОНОВ

Основан в 2016. Можно без верификации! обзор | отзывы | ТРЕЙДИНГ С 10 USD

Основан в 2016. Можно без верификации! обзор | отзывы | ТРЕЙДИНГ С 10 USD

Основан в 2012. Депозит с 300 рублей. обзор | отзывы | БОНУС 100% НА СЧЕТ

Основан в 2012. Депозит с 300 рублей. обзор | отзывы | БОНУС 100% НА СЧЕТ

ФОРЕКС БРОКЕРЫ - ЛИДЕРЫ РЕЙТИНГОВ

Открыв маржинальный счет, Вы сможете не только управлять прибылью посредством увеличения собственного капитала, но и защититься от рисков возникновения возможных потерь сверх него.

Маржинальный счет – условия получения кредита

При маржинальной торговле предполагается, что операции будут проводиться с активами, которые трейдеры получают от брокеров в кредит. Такие активы могут выступать как обычные денежные средства, так и в роли торгуемых товаров, к примеру, срочными контрактами, акциями и т.п. При этом у маржинального кредитования есть собственная специфика.

Как правило, в маржинальном кредитовании оговариваются такие условия:

— кредит обеспечивается посредством денежных средств или иных активов, размещенных непосредственно на счете;

— получение кредита не требуется специального оформления и предварительного согласования;

— заемными являются активы, при помощи которых можно совершать маржинальные сделки;

— на протяжении торговой сессии кредиты предоставляются абсолютно бесплатно.

В большинстве случаев, к примеру, во время торговли акциями, за то, что кредит предоставляется на срок более одного торгового дня (сессии) брокеры взымают определенное вознаграждение. Как правило, оно является оговоренным %-ом от суммы кредитования либо рыночной стоимости активов, которые были предоставлены в кредит. Также отметим, что размер маржинального требования во многом зависит от ликвидности того актива, которым торгуют. К примеру, на Форекс размер маржи, как правило, варьируется в пределе 0,5% — 2%.

Особенности торговли на маржинальных счетах

Маржинальный счет и ведение с его помощью торгов всегда предполагает, что трейдеры через определенный временной промежуток обязательно должны провести на тот же объем средств противоположную операцию. Если сначала была продажа, то следующей обязательно должна последовать покупка, и наоборот при первой покупке, обязательно ожидается продажа.

После открытия позиции (первая операция) трейдеры, как правило, лишены возможности свободно распоряжаться приобретенным товаром либо полученными от продаж средствами. Также они передают в виде залога некоторую часть личных средств в том размере, в котором была оговорена маржа.

Брокеры очень внимательно следят за всеми открытыми позициями и постоянно контролируют размеры всевозможных убытков. При достижении убытком критического значения, к примеру, 50% маржи, брокеры могут обратиться к трейдерам с предложением передачи под залог дополнительных средств. Такое обращение называют Margin call, что означает в дословном переводе как «требование о марже».

В случаях, когда дополнительные средства не поступают, а убытки продолжают нарастать, брокеры принудительно от своего имени имеют право закрыть такие позиции. После закрытия позиции (вторая операция) будет сформирован итоговый результат в виде текущей разницы между ценами продажи и покупки. Помимо этого будет высвобождена залоговая маржа с прибавленным к ней результатом операции. В случае положительного результата трейдер получает обратно большее количество средств, чем отдавал в залог.

Участники рынка перед брокерами, не несут ни каких дополнительных обязательств за получаемые кредиты, кроме предоставленной маржи. Как правило, брокеры не могут предъявлять требований о предоставлении каких-либо дополнительных средств, основываясь на том, что позиция закрылась в убыток, превысивший размер предоставляемого залога.

Такие ситуации могут возникать, когда открывается новый торговый день, при начале торгов с большим котировочным отрывом в сравнении с предыдущим днем. В таких случаях, все риски убытков лежат исключительно на брокере. В этом и заключается основное различие маржинальной торговли от ведения торгов при помощи обычных кредитов.

СМОТРИТЕ ТАКЖЕ:

Маржинальные счета и трейдинг

Копирование торговых сигналов в бинарных опционах на примере Binarium и Pocket Option

Копирование торговых сигналов в бинарных опционах на примере Binarium и Pocket Option Принцип работы брокеров бинарных опционов. Какие схемы сегодня применяют такие компании?

Принцип работы брокеров бинарных опционов. Какие схемы сегодня применяют такие компании? Способы возврата денег от брокера мошенника. Чарджбэк без предоплаты

Способы возврата денег от брокера мошенника. Чарджбэк без предоплаты Чарджбэк с казино или букмекера. Насколько реально вернуть обманутому свои деньги?

Чарджбэк с казино или букмекера. Насколько реально вернуть обманутому свои деньги? Как вывести деньги с бинарных опционов? И возможно ли снять средства без верификации?

Как вывести деньги с бинарных опционов? И возможно ли снять средства без верификации? Обзор и инструкция по работе с платформой MetaTrader 4 и 5 от AMarkets

Обзор и инструкция по работе с платформой MetaTrader 4 и 5 от AMarkets